引言

在当今快速发展的金融行业中,银行自助BI(商业智能)案例的应用越来越普遍。随着数据量的激增,如何有效地利用这些数据成为了银行面临的一大挑战。自助BI工具的出现,不仅为银行提供了更为灵活的数据分析方式,同时也解决了许多传统报告方式中的常见问题。本文将深入探讨银行自助BI的案例,分析其重要性及应用场景。

自助BI的定义与重要性

自助BI是指用户无需依赖IT部门的支持,能够自主获取、分析和可视化数据的工具。对于银行而言,这种方式使得各个部门能够实时获取所需信息,从而做出更快的决策。自助BI的重要性体现在以下几个方面:首先,它提高了数据的可访问性,让更多的员工能够参与到数据分析中;其次,减少了对IT资源的依赖,降低了运营成本;最后,提升了决策的效率,使银行能够更好地应对市场变化。

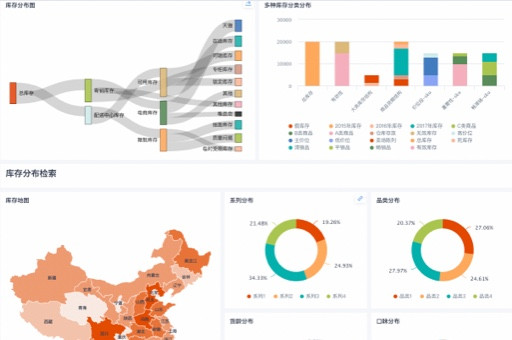

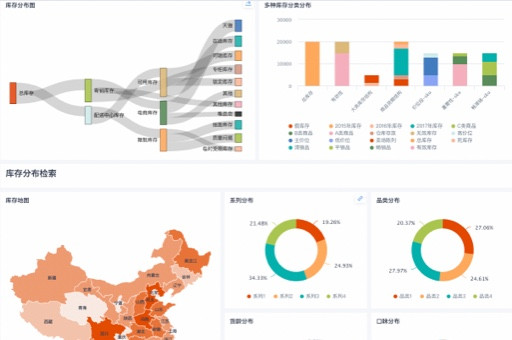

银行自助BI的应用案例

以某大型银行为例,该银行在实施自助BI后,成功地将客户数据的分析时间从数天缩短至数小时。通过自助BI工具,客户经理能够实时查看客户的交易历史、风险评分及潜在需求,进而制定个性化的营销策略。此外,该银行还利用自助BI进行风险管理,实时监控信贷风险,及时进行风险预警,从而显著降低了不良贷款率。

如何利用AI技术增强自助BI

随着人工智能技术的发展,银行自助BI的功能得到了进一步增强。通过AI技术,银行可以实现更深层次的数据挖掘和分析。例如,利用机器学习算法,银行能够预测客户的流失风险,并采取相应的挽留措施。此外,AI还可以帮助银行自动生成报告,节省人力资源,提高工作效率。

结论

综上所述,银行自助BI的应用不仅提升了数据分析的效率,还增强了银行的决策能力。随着技术的不断进步,未来自助BI将在银行业中发挥更加重要的作用。以下是关于银行自助BI的一些常见问题解答:

1. 什么是自助BI?

自助BI是一种允许用户自主获取和分析数据的工具,无需依赖IT部门的支持。

2. 自助BI对银行有哪些好处?

自助BI提高了数据的可访问性,减少了对IT资源的依赖,并提升了决策效率。

3. AI技术如何增强自助BI?

AI技术可以实现更深层次的数据分析,预测客户行为,并自动生成报告。

4. 自助BI在风险管理中有什么应用?

自助BI可以实时监控信贷风险,及时进行风险预警,从而降低不良贷款率。

5. 自助BI的未来发展趋势是什么?

未来,自助BI将与更多新技术结合,如大数据分析和云计算,进一步提升其应用价值。

本文编辑:小壹,来自加搜AIGC

版权声明:本文内容由网络用户投稿,版权归原作者所有,本站不拥有其著作权,亦不承担相应法律责任。如果您发现本站中有涉嫌抄袭或描述失实的内容,请联系我们jiasou666@gmail.com 处理,核实后本网站将在24小时内删除侵权内容。