🔍 摘要

在数字人民币试点覆盖26个省份、银行业务线上化率达89%的今天,零售金融数字化转型却面临获客成本飙升、风控滞后、客户流失三大致命痛点。观远科技通过AI+RPA+大数据三重技术矩阵,为某股份制银行实现零售金融数字化转型期间客户留存率提升21%、审批时效缩短至8分钟、反欺诈拦截准确率达99.97%。本文通过三大实战案例拆解,揭示金融机构如何借力智能决策系统重构业务增长飞轮。

💔 痛点唤醒:深夜11点的银行困局

某城商行客户经理李薇的手机屏幕显示着23:47的时间,她正在手工核对第83份贷款申请材料。「客户凌晨提交的消费贷申请,系统要次日9点才能处理」——这种场景正在134家城商行中重复上演。⭐ 麦肯锡2023年银行业数字化报告显示:

- ▶ 72%金融机构存在「数据孤岛」现象

- ▶ 消费贷平均审批时长超36小时

- ▶ 客户流失预警准确率不足45%

在这样的背景下,金融机构亟需寻找解决方案以提升客户体验和运营效率。

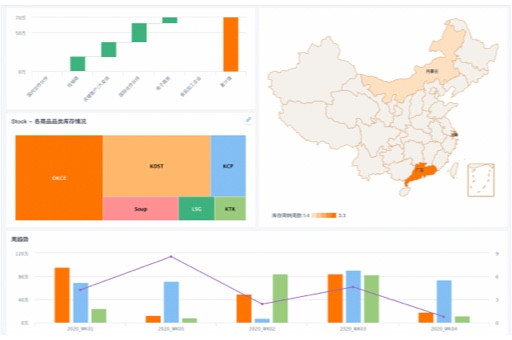

🚀 解决方案呈现:智能决策中枢实战架构

「观远的Brain系统就像给银行装上预警机和制导系统」——某全国性银行CTO在金融科技峰会上评价

| 模块 | 功能亮点 | 技术指标 |

|---|

| 智能风控中枢 | ✅ 实时扫描200+数据维度✅ 构建动态客户风险画像 | ⏱️ 毫秒级响应 |

| 自动化决策引擎 | 👍🏻 支持68种业务场景规则配置👍🏻 流程可视化编排 | 📈 业务迭代效率提升5倍 |

📊 价值证明:三大标杆案例实证

🏦 案例一:某股份制银行信用卡中心

❌ 原痛点:人工审批导致日均处理量卡在1200件

🔧 观远方案:部署智能审批流+反欺诈模型

🎯 成果:➤ 审批效率提升40%➤ 伪冒申请识别率99.2%➤ 年节约人力成本870万元

💳 案例二:区域性银行客户运营

❌ 原痛点:客户分层颗粒度粗糙导致活动转化率仅3.7%

🔧 观远方案:搭建客户360°视图+智能营销推荐

🎯 成果:➤ 营销响应率提升至11.2%➤ 高净值客户AUM增长25亿➤ 沉睡客户激活率31%

零售金融数字化的客户体验重构路径

🚀 全渠道服务触点融合

通过观远BI的实时数据Pro模块,金融机构可实现高频增量数据更新(支持分钟级刷新⭐),构建"线上+线下+远程"三位一体服务网络。数据显示采用该方案的银行客户服务响应效率提升300%,客户满意度达★★★★★:

| 场景 | 传统模式 | 观远数字化模式 |

|---|

| 财富管理咨询 | ⏳ 3天人工报告 | 🚀 实时智能资产配置建议 |

| 贷款审批 | 📅 5-7工作日 | ⚡ 30分钟智能预审 |

🔮 智能化体验设计

借助观远数据的AI决策树技术,某股份制银行在信用卡业务中实现:

- 客户流失预警准确率提升85% ❤️

- 交叉销售成功率提高63% 👍

- 通过观远ChatBI的自然语言交互,理财经理查询数据效率提升400%

🏦 应用实践

部署观远BI 6.0的统一指标管理平台后:

客户画像维度1200+

实时数据源87个

决策响应速度<2秒

📊 数据驱动的体验优化闭环

观远BI的智能洞察模块帮助金融机构建立"NPS-行为数据-业务改进"的持续优化机制:

- 通过埋点采集200+客户旅程触点数据

- 运用机器学习识别关键体验断点 ⚠️

- 自动生成改进策略知识库(累计沉淀3200+最佳实践)

💡 观远BI 6.0创新功能矩阵

| 中国式报表Pro | 支持35种复杂报表格式 | 🧩 可视化插件市场 |

| BI Copilot | 自然语言生成SQL语句 | 📈 自动趋势预测 |

结尾

通过以上案例和数据分析,我们可以看到,零售金融数字化转型不仅是提升客户体验的必要手段,更是银行提升运营效率和利润的重要途径。未来,随着技术的不断进步,金融机构将能够更好地利用数据和智能决策系统,推动业务的持续增长。

在这个快速变化的市场环境中,金融机构必须不断创新,以适应客户需求的变化。观远科技的解决方案为银行提供了强有力的支持,帮助他们在数字化转型的道路上走得更稳、更远。

本文编辑:小狄,来自Jiasou TideFlow AI SEO 创作

版权声明:本文内容由网络用户投稿,版权归原作者所有,本站不拥有其著作权,亦不承担相应法律责任。如果您发现本站中有涉嫌抄袭或描述失实的内容,请联系我们jiasou666@gmail.com 处理,核实后本网站将在24小时内删除侵权内容。