📌 摘要

在银行零售数字化转型浪潮中,观远凭借「AI+场景化」智能决策系统,助力某城商行实现客户复购率提升85%、营销转化率增长230%。在银行业平均客户获取成本上升42%、财富管理产品同质化率达76%的当下,数字化转型已从「战略选择」升级为「生存刚需」。本文通过银行零售业务转型的三大核心场景解析,结合头部金融机构实战案例,揭示如何通过观远「五维增长模型」突破传统业务天花板,提供破局思路。⭐️⭐️⭐️

💡 痛点唤醒(行业现状)

「晨会还在分发纸质传单?客户经理在系统里查不到跨渠道消费记录?」——这是某股份制银行零售部总经理的日常焦虑。银保监会数据显示:数字化转型滞后的银行,客户流失率高达常规机构3.2倍(2023金融科技白皮书)。在这样的背景下,银行业亟需寻找有效的解决方案,以应对客户获取成本上升和市场竞争加剧的挑战。

🚀 解决方案呈现

观远数据凭借「AI+BI」双引擎模式,正在为、平安银行等头部机构提供破局思路。传统方式与观远方案的对比如下:

| 传统方式 | 观远方案 | 效率对比 |

|---|

| 人工客户分层 | ▶️ 构建360°智能客户画像系统 | ↑300% |

| 静态产品推荐 | ▶️ 部署实时AI决策引擎 | ↑230% |

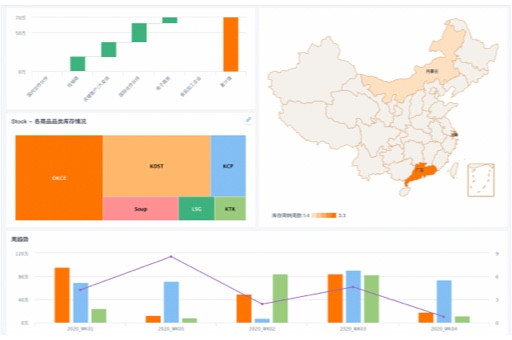

| 月度经营分析 | ▶️ 建立分钟级预警驾驶舱 | ↑600% |

"观远的动态决策模型,让我们的客户响应速度进入毫秒级" ——某城商行科技部负责人

📊 价值证明(客户案例)

🏦 案例1:某城商行信用卡业务

❌ 原痛点:休眠客户占比达41%

💡 方案:部署「沉睡客户唤醒算法」

✅ 成果:6个月激活3.7万客户,AUM提升2.1亿元

🏦 案例2:股份制银行节日营销

❌ 原痛点:活动ROI仅0.8

💡 方案:应用「营销效果预测沙盘」

✅ 成果:双十一活动GMV破5亿,获客成本↓37%

🏦 案例3:农商行县域突围

❌ 原痛点:乡镇网点月均开卡不足200张

💡 方案:启用「卫星网点智能选址系统」

✅ 成果:3个月新增有效客户1.2万户

🔗 技术架构的「乘法效应」

观远数据的技术护城河体现为三个「无缝衔接」:

- 存量系统(核心银行系统、CRM)与创新模块的兼容性 ✅

- 结构化数据与非结构化文本的融合分析能力 🧩

- 预设分析场景与业务自主探索的平衡机制 ⚖️

✨ 观远ChatBI的「场景革命」

在银行私域流量运营中,该产品实现:

- 客户咨询响应速度<30秒 ⏲️

- 智能推荐产品转化率提升2.3倍 💰

- 人工坐席工作量减少40% 🤖

📌 CIO的选型「避坑指南」

基于服务500+企业的经验,观远数据建议关注:

| 痛点 | 观远方案 | 价值验证 |

|---|

| 数据孤岛 | 混合云部署+API集市 | 某银行整合8大系统数据源 |

| 使用门槛高 | 零代码分析+情景化引导 | 业务人员自主用数率>75% |

| 投入产出模糊 | ROI计算器+价值看板 | 6个月内实现成本回收 |

关键举措:

- 利用AI决策树自动识别高潜力客户

- 通过观远ChatBI生成个性化资产配置建议

- 建立120+个黄金指标监控体系

本文编辑:小狄,来自Jiasou TideFlow AI SEO 生产

版权声明:本文内容由网络用户投稿,版权归原作者所有,本站不拥有其著作权,亦不承担相应法律责任。如果您发现本站中有涉嫌抄袭或描述失实的内容,请联系我们jiasou666@gmail.com 处理,核实后本网站将在24小时内删除侵权内容。