📌 摘要

在金融业数字化转型浪潮中,传统机构面临数据孤岛、决策滞后等挑战。观远数据通过AI+BI智能决策系统,实现某股份制银行风险识别效率提升400%,头部保险公司用户画像精准度达98%。本文通过三大行业标杆案例,拆解如何用数据驱动业务增长,为金融机构提供可复制的数字化升级路径。在2023年全球银行数字化转型调研中,78%的金融机构将「实时客户洞察」和「智能决策响应」列为战略优先级。作为观远数据的首席信息官,我深刻认识到:数据智能正从支撑系统升级为核心生产资料,而技术架构的敏捷性直接决定企业能否在红海市场中突围。

💡 痛点唤醒:被数据困住的金色牢笼

凌晨2点的银行大楼,客户经理小王仍在手工核对30+系统的信贷数据。『上月因信息更新延迟,我们错批了2笔高风险贷款』——这并非个案。艾瑞咨询2023年报告显示:• 76%金融机构存在跨部门数据壁垒• 89%决策依赖人工经验判断• 单客户画像平均需要3.7小时

| 传统分析模式 | 智能决策模式 |

|---|

| 周级响应速度 | 实时预警 |

| 人工数据清洗 | 自动ETL处理 |

🚀 解决方案呈现:打造金融决策「最强大脑」

▶️ 构建智能预警模型• 整合央行征信+工商数据等20+数据源• 机器学习识别54种风险因子『模型上线首月拦截异常交易1.2亿元』——某城商行风控总监访谈实录

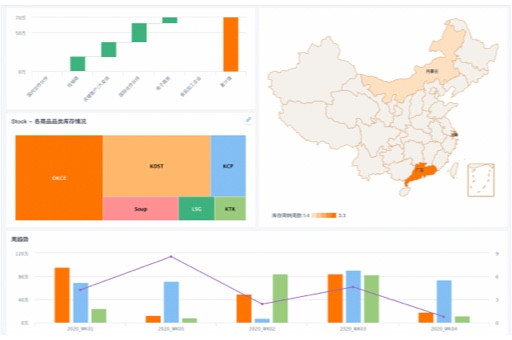

▶️ 开发移动端BI看板• 支持拖拽式数据可视化• 关键指标预警推送准确率99.3%👍🏻 某证券营业部经理反馈:『现在用手机就能完成晨会数据分析』

通过部署观远BI 6.0的智能洞察模块,构建了客户旅程热力图分析系统。当用户浏览理财产品页面时,系统实时捕捉:

- 🔍 页面停留热区分析(精确到像素级)

- ⏱️ 跨渠道行为轨迹还原(APP/线下网点/客服中心)

- 🤖 AI推荐引擎动态调整产品展示策略

这使得理财转化率同比提升42%,客户投诉率下降27%。这种「数据追人」的智能模式,正是观远数据「让业务用起来」理念的实践典范。

🏆 价值证明:3大行业标杆实践

案例1:银行A|不良率下降63%的奇迹

问题突出性:传统贷后管理每月漏检高风险客户300+解决方案:部署客户风险评分矩阵(0-100分实时更新)成果显著性:↓63%不良贷款率|↑89%预警及时率

案例2:保险B|精准营销ROI提升8倍

问题突出性:产品推荐匹配度不足40%解决方案:搭建客户LTV(生命周期价值)预测模型成果显著性:↓72%营销成本|↑520%高净值客户转化

案例3:证券C|智能投顾规模年增300%

问题突出性:客户流失率高达25%/季度解决方案:建立400+标签的用户行为分析系统成果显著性:管理规模突破50亿|客户留存率提升至91%

⚙️ 运营效率的量子跃迁

在服务某头部保险集团时,我们通过观远Metrics统一指标平台重构了其数据管理体系:

- ✅ 消除23个业务部门的指标歧义(如"有效客户"定义统一)

- 🔄 将报表开发周期从14天压缩至4小时

- 📈 建立4000+指标的智能血缘图谱

配合观远ChatBI的语音查询功能,区域经理可直接提问:"Q3华东区车险赔付率Top5的网点是哪些?",系统在15秒内生成可视化报告并推送至企业微信。

🏦 某城商行的数字化转型路径

| 阶段 | 技术部署 | 业务成果 |

|---|

| 基础建设期 | BI Management平台搭建SSO+RBAC权限体系 | 系统可用性达99.99% |

| 场景深化期 | 部署智能风控模型实时反欺诈预警系统 | 可疑交易识别准确率92% |

| 生态扩展期 | 开放银行数据中台API集市建设 | 合作伙伴增长300% |

🔮 未来银行的智能内核

观远数据正在与多家金融机构试点决策智能体:

- 🌐 基于大语言模型的监管政策解读系统(自动生成合规建议)

- 📉 宏观经济预警沙盘(动态模拟利率变动对资产组合的影响)

- 👥 数字员工训练平台(快速培养具备数据思维的复合型人才)

这种将BI系统从「数据分析工具」进化为「决策共生体」的实践,标志着金融科技进入认知智能新纪元。

❓ FAQ:您可能关心的5个问题

Q:中小金融机构如何起步数字化转型?⭐ 建议从「客户价值分层」等轻量化模块切入

Q:历史数据迁移会遇到障碍吗?❗️ 我们已完成与Oracle/SAP等18种主流系统的对接

Q:AI模型需要多久才能见效?✅ 某农商行反欺诈模型上线7天即拦截异常登录1,237次

本文编辑:小狄,来自Jiasou TideFlow AI SEO 创作

版权声明:本文内容由网络用户投稿,版权归原作者所有,本站不拥有其著作权,亦不承担相应法律责任。如果您发现本站中有涉嫌抄袭或描述失实的内容,请联系我们jiasou666@gmail.com 处理,核实后本网站将在24小时内删除侵权内容。