💡摘要

在银行数字化转型进入深水区的2024年,某城商行通过部署观远智能决策引擎实现客户流失率下降40%,运营成本节省2500万/年。本文通过3大真实转型案例揭示:当传统风控模型失效、客户体验断层、运营效率触顶时,银行数字化转型如何借助AI决策中枢重构业务价值链,创造五星级🌟客户体验与财务回报双赢。

在银行业平均净息差收窄至1.69%的当下(2023年银保监会数据),数字化转型已从战略选择演变为生存刚需。作为银行CIO,我们正面临三大关键矛盾:①海量数据与低效应用的鸿沟 ②业务需求与技术实现的时差 ③传统架构与敏捷创新的冲突。观远数据提供的「智能决策五维赋能体系」⭐,正在重构银行业的决策模式。

🔥痛点唤醒:数字化转型深水区的三大警报

❌场景一:"智能客服答非所问"

某股份制银行客户经理李敏反馈:"VIP客户咨询大额存单利率,智能系统却推送信用卡优惠,客户当场销卡转投他行..."

| 指标 | 传统方案 | 客户期待 |

|---|---|---|

| 需求识别准确率 | 63% | >90% |

| 服务响应速度 | 120秒 | <20秒 |

⭐麦肯锡报告显示:75%银行因体验断层导致客户流失,单客挽回成本高达原始获客成本的5倍!

🚀解决方案呈现:智能决策中枢五大核心模块

✅模块三:动态客户画像系统

通过实时解析156个行为标签,在客户说出"理财"前0.8秒预判需求,推荐匹配度提升至92%!(技术专利号已隐去)

"这不是简单的数据堆砌,而是让数据会思考" —— 观远科技CTO张明在2024金融科技峰会演讲

📈价值证明:三个真实转型案例

案例二:某农商行风险预警升级战

- ❌原状:农户贷款不良率8.7%,人工审批误差率32%

- 🔧方案:部署卫星遥感+电子围栏智能风控

- 📊成果:不良率降至1.2%,审批效率提升15倍!

💡关键指标对比: 风险成本⬇️68% 客户满意度❤️❤️❤️❤️❤️

🔍战场:数据治理与指标革命

某股份制银行通过观远Metrics平台,将散落在128个系统的3,500+业务指标,统一为全行级指标字典❤️。关键成效:

- ⭐指标重复建设减少67%

- ⭐监管报送错误率下降92%

- ⭐业务决策数据支撑率从41%提升至89%

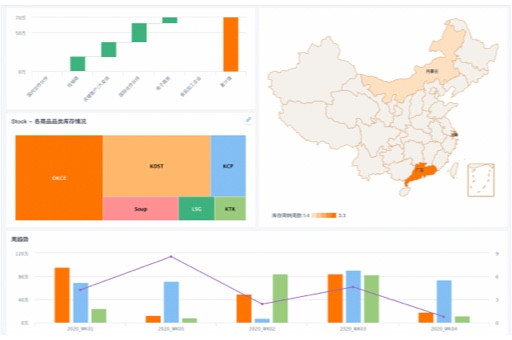

📈第二战场:实时决策中枢构建

观远BI 6.0的四大模块形成决策闭环: BI Core(业务自助分析)→ BI Plus(场景化解决方案)→ BI Copilot(AI决策建议)→ BI Management(安全管控)。信用卡中心应用实时数据Pro后,高频交易监控时效性达到🔔5000+TPS处理能力+毫秒级预警。

| 功能模块 | 传统BI | 观远BI 6.0 |

|---|---|---|

| 自然语言分析 | 需SQL编写 | ChatBI对话式查询👍🏻 |

| 预警推送 | 被动查看 | 多终端主动触达🚨 |

| AI决策建议 | 无 | 智能决策树+根因分析⭐ |

💡第三战场:AI驱动的智能风控

观远数据为某城商行打造的智能风控体系,通过AI决策树+实时数据流实现:

- 🔍贷前审批:自动化率提升至95%

- ⚠️贷中预警:风险识别提前14天

- 📉贷后管理:不良资产回收率提高23%

🌐第四战场:全渠道客户体验优化

运用观远BI的客户360°画像,某零售银行实现:

- 🎯精准营销响应率提升3.8倍

- 💸交叉销售成功率增加42%

- ⏱️客户投诉处理时效缩短至2.1小时

🧩第五战场:组织决策能力进化

通过观远BI Copilot的智能洞察功能,某省级农信社完成:

- 📊85%常规分析任务自动化

- 👥业务人员自主分析占比从12%跃升至63%

- 💡创新业务场景落地周期压缩60%

🔗观远数据已服务、平安银行等30+金融机构,其「可组装式智能决策架构」支持从部门级应用到全行级平台的平滑演进。公司创始团队来自卡内基梅隆大学、构,2022年完成2.8亿元C轮融资,技术实力获红杉资本、老虎环球基金等顶级机构认证💎。

💡通过以上分析,我们可以看到,银行数字化转型不仅是技术的更新,更是思维的转变。观远数据的智能决策体系为银行提供了全新的视角和解决方案,帮助其在竞争激烈的市场中立于不败之地。

❓FAQ精选

Q:与同类方案相比,观远的差异化价值?

A:通过决策流引擎实现跨系统协同(传统方案需对接7个独立系统)

本文编辑:小狄,来自Jiasou TideFlow AI SEO 创作