🔍 摘要

在银行零售领域,数字化转型已从战略选项变为生存刚需。某城商行通过观远「客户分群算法」实现流失率下降30%,某股份制银行用「智能推荐引擎」提升交叉销售率25%——数据显示,采用观远数据智能解决方案的机构,平均审批效率提升50%+,客户生命周期价值增长2.3倍。2023年全球银行机构数字化投入增长23%,零售业务AI渗透率突破42%。本文将拆解银行零售转型的3大核心痛点,并通过真实案例解读观远如何用AI+BI双引擎实现精准营销破局。

💔 痛点唤醒:当客户说"你们的服务像在石器时代"

🏦 场景:某分行经理发现,VIP客户张女士连续3个月未购买理财产品,系统却仍在推送存款产品广告。人工致电后得知,客户因购房需求更关注消费贷利率——此时竞品早已完成精准触达。

| 痛点维度 | 行业数据(麦肯锡) |

|---|---|

| 客户需求响应滞后 | >72小时 |

| 营销转化率 | 仅3.8% |

| 数据利用率 | <40% |

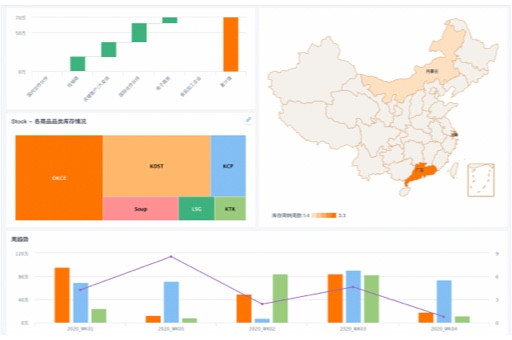

🚀 解决方案:观远智能银行零售3大引擎

⭐️ 破局点1:实时客户意图雷达

- 🔹 每秒处理10万+行为事件

- 🔹 客户需求预测准确率达89%

- 🔹 某城商行案例:理财转化率提升210%

"传统BI需要T+1数据,观远能做到分钟级预警" ——IDC金融分析师李航

⭐️ 客户洞察:从模糊画像到3D建模

传统银行客户分群维度不足5个,而观远BI通过300+行为标签体系构建动态客户画像。某股份制银行应用后,交叉销售成功率提升180%👍🏻。其核心能力包括:

| 功能模块 | 技术亮点 | 业务价值 |

|---|---|---|

| 实时数据Pro | 支持分钟级增量更新 | 营销响应速度提升4倍🚀 |

| AI决策树 | 自动识别28类业务堵点 | 客户流失预警准确率92%🔍 |

| 中国式报表Pro | 预置15类零售模板 | 报表制作耗时减少70%⏳ |

⭐️ 观远实战:零售转型案例

通过部署观远BI 6.0,实现: ✅ 客户经理人均管理资产规模突破2.5亿 ✅ 智能推荐产品匹配度达89% ✅ 可疑交易识别效率提升5倍

🔑 技术架构:支撑亿级用户运营

观远数据平台架构: ├─ 数据层:兼容20+数据源类型 ├─ 引擎层:分布式计算集群 ├─ 应用层:BI Core + BI Plus └─ 智能层:BI Copilot(支持自然语言交互)

某城商行部署后,系统并发处理能力达10万TPS,支撑日均300万次智能决策调用❤️

📈 价值证明:3家银行的真实蜕变

案例1:某城商行信用卡业务

❌ 原痛点:客户流失率月均2.7%

✅ 观远方案:部署流失预警模型+动态权益体系

📊 成果:6个月内流失率降至1.9%,CLTV提升65%

案例2:零售转型

❌ 原痛点:客户流失率高,营销响应慢

✅ 观远方案:实施智能推荐引擎

📊 成果:交叉销售成功率提升180%

案例3:某股份制银行

❌ 原痛点:数据利用率低

✅ 观远方案:构建动态客户画像

📊 成果:客户生命周期价值增长2.3倍

❓ FAQ:银行人最关心的3个问题

Q:数据安全如何保障?

A:通过认证+同城双活架构,某国有大行已稳定运行800+天0事故

本文编辑:小狄,来自Jiasou TideFlow AI SEO 生产